Mỗi loại hình dịch vụ gửi tiết kiệm mà ngân hàng có công thức tính lãi suất khác nhau. Mức lãi suất tiết kiệm thông thường sẽ do ngân hàng đưa ra và tuân thủ theo các quy định của ngân hàng Nhà Nước. Cùng tìm hiểu cách tính lãi suất ngân hàng và công thức lãi kép nhanh nhất.

Tìm hiểu thêm: Lãi vay ngân hàng là gì? Cách tính lãi suất vay ngân hàng đơn giản, chính xác nhất 2021

Tóm tắt nội dung bài viết

- Cách tính lãi suất ngân hàng bạn nên biết

- Công thức tính lãi suất tiết kiệm không kỳ hạn

- Công thức tính lãi suất tiết kiệm có kỳ hạn theo ngày và tháng

- Công thức lãi kép ngân hàng

- Lãi kép là gì?

- Công thức lãi kép ngân hàng chính xác nhất

- Cách gửi tiết kiệm ngân sách và chi phí ngân hàng nhà nước để được vận dụng công thức lãi kép

- Một số câu hỏi thường gặp về lãi suất vay và cách tính khi mở sổ tiết kiệm chi phí ngân hàng nhà nước

- Timo Term Deposit – Gửi tiết kiệm có kỳ hạnLãi suất tiết kiệm cao, cạnh tranh

Cách tính lãi suất ngân hàng bạn nên biết

Công thức tính lãi suất tiết kiệm không kỳ hạn

Đối với tiền gửi không kỳ hạn người gửi tiền hoàn toàn có thể rút tiền bất kỳ khi nào, ở đầu mà không cần báo trước. Theo đó bạn sẽ có cách tính lãi suất vay tiền gửi tiết kiệm chi phí theo công thức sau :

Số tiền lãi = Số tiền gửi x lãi suất (%/năm) x số ngày thực gửi/360

Công thức tính lãi suất tiết kiệm có kỳ hạn theo ngày và tháng

Khi bạn gửi tiền tiết kiệm ngân sách và chi phí có thời hạn nghĩa là sau một khoảng chừng thời hạn nhất định bạn mới hoàn toàn có thể rút được khoảng chừng tiền gửi đó. Bạn hoàn toàn có thể chọn mức kỳ hạn mà ngân hàng nhà nước đưa ra như theo tuần, tháng, quý, hoặc năm tùy theo nhu yếu riêng của từng người mua mà hoàn toàn có thể chọn mức kỳ hạn bất kể .Công thức tính :

Số tiền lãi = Số tiền gửi x lãi suất (%năm) x số ngày gửi/360.

Hoặc

Số tiền lãi = Số tiền gửi x lãi suất (%năm)/12 x số tháng gửi.

Đối với hình thức gửi tiền tiết kiệm chi phí có thời hạn bạn sẽ được nhận một mức lãi suất vay cao hơn so với gửi tiết kiệm chi phí không kỳ hạn. Nếu rút tiền đúng kỳ hạn như đã cam kết bạn sẽ được nhận hàng loạt mức lãi suất vay đó. Hiện nay, hầu hết mọi người đều chọn hình thức này .

Công thức lãi kép ngân hàng

Lãi kép là gì?

Lãi kép ( lãi cộng dồn ) là hình thức tái đầu tư lại lãi suất vay. Hiểu đơn thuần là sau một khoảng chừng thời hạn gửi tiết kiệm chi phí ngân hàng nhà nước, tiền khởi đầu sinh lãi thì người mua hoàn toàn có thể nhập lãi vào tiền vốn để liên tục góp vốn đầu tư hoặc gửi tiết kiệm chi phí. Ngoài ra, “ lãi mẹ đẻ lãi con ” cũng là cách nói khác của công thức lãi suất vay kép thời nay. Sức mạnh của lãi kép nằm ở số vốn và thời hạn. Thời gian càng dài bạn sẽ càng thấy được quyền lợi kinh khủng của lãi kép .Ví dụ : Bạn gửi ngân hàng nhà nước 10 triệu VND với lãi suất vay 10 % / năm. Sau 1 năm bạn nhận được số tiền lãi là 1 triệu VND. Thay vì rút về dùng thì bạn cộng dồn 1 triệu tiền lãi vào 10 triệu tiền vốn, như vậy bạn sẽ có số tiền vốn là 11 triệu VND. Cứ như vậy, vận dụng công thức lãi kép qua năm thứ 2, 3, … thì số tiền lãi bạn thu về là rất lớn .

Công thức lãi kép ngân hàng chính xác nhất

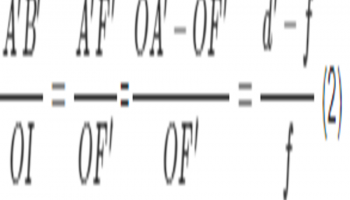

Công thức lãi kép căn bản nhất là:

FV = PV x (1 + i)^n

Trong công thức lãi kép :FV : giá trị của tương lai ở năm thứ nPV : giá trị của số vốn tại thời gian hiện tạin : số nămi : là lãi suất vayVí dụ : Có 1 tỷ VNĐ đem gửi tiết kiệm ngân sách và chi phí với lãi suất vay 7 % / năm thì sau 10 năm thì tổng lãi suất vay kép là bao nhiêu ?Áp dụng công thức lãi kép, thay thế sửa chữa những giá trị PV là 1 tỷ, i là 7 % và n là 10 năm thì số tiền vốn lẫn lãi là 1,967,151,357

Công thức lãi kép hằng năm:

A= P x (1+r/n)^nt

Trong công thức lãi kép này thì :A : giá trị tương laiP : số tiền vốn gốc khởi đầur : lãi suất vay hàng nămn : số lần tiền lãi được nhập gốc mỗi nămt : số năm tiền đươc gửiVí dụ : Số tiền 1 tỷ VNĐ được gửi tại một ngân hàng nhà nước với lãi suất vay gửi tiết kiệm chi phí ngân hàng nhà nước hàng năm 4.3 %, được nhập gốc hàng quý. Tính số vốn lẫn lãi sau 6 năm theo công thức lãi kép hàng năm .Áp dụng công thức lãi kép hằng năm, sửa chữa thay thế những giá trị P là 1 tỷ, r là 4.3 %, n là 4 ( một năm có 4 quý ), t là 6 năm thì được số dư giao động là 1,292,557,881

Cách gửi tiết kiệm ngân sách và chi phí ngân hàng nhà nước để được vận dụng công thức lãi kép

Để vận dụng công thức lãi kép thì bạn nên gửi tiết kiệm chi phí có kỳ hạn với kỳ hạn dài. Tốt nhất là kỳ hạn 1 năm, bạn sẽ được hưởng mức lãi suất vay cao nhất. Đến hạn tất toán mà bạn vẫn chưa có nhu yếu rút thì ngân hàng nhà nước sẽ tự động hóa chuyển cả gốc và lãi sang 1 số ít tiết kiệm chi phí khác để mở màn chu kỳ luân hồi tiết kiệm ngân sách và chi phí / góp vốn đầu tư mới và bạn vẫn được hưởng lãi suất vay tính bằng công thức lãi kép. Do đó, hàng loạt số tiền gốc lẫn lãi bạn dồn lại sẽ sinh lãi cao hơn ở kỳ sau .

Để vận dụng công thức lãi kép thì bạn nên gửi tiết kiệm chi phí có kỳ hạn với kỳ hạn dài. Tốt nhất là kỳ hạn 1 năm, bạn sẽ được hưởng mức lãi suất vay cao nhất. Đến hạn tất toán mà bạn vẫn chưa có nhu yếu rút thì ngân hàng nhà nước sẽ tự động hóa chuyển cả gốc và lãi sang 1 số ít tiết kiệm chi phí khác để mở màn chu kỳ luân hồi tiết kiệm ngân sách và chi phí / góp vốn đầu tư mới và bạn vẫn được hưởng lãi suất vay tính bằng công thức lãi kép. Do đó, hàng loạt số tiền gốc lẫn lãi bạn dồn lại sẽ sinh lãi cao hơn ở kỳ sau .

Lưu ý là công thức lãi kép chỉ sinh lợi nhiều nhất khi lãi suất trong thời gian gửi tiết kiệm không thay đổi.

Một số câu hỏi thường gặp về lãi suất vay và cách tính khi mở sổ tiết kiệm chi phí ngân hàng nhà nước

Câu 1: Bạn đang thắc mắc không biết cách tính lãi suất tiết kiệm tại ngân hàng sau khi đáo hạn sẽ như thế nào? Nếu không tất toán sổ tiết kiệm thì khoản tiền tiết kiệm có tiếp tục sinh lãi sau ngày đáo hạn hay không?

Hầu như các ngân hàng đều áp dụng cách tính lãi suất tiết kiệm khi đến ngày đáo hạn mà không tất toán như sau:

Phần lãi sẽ tự động nhập gốc và tài khoản chuyển sang kỳ hạn tiếp theo (cùng kỳ hạn mà bạn đã chọn ban đầu) với lãi suất mới tại thời điểm tái tục. Nếu kỳ hạn gửi tiết kiệm của bạn đã hết áp dụng thì ngân hàng sẽ tự động tái tục theo kỳ hạn ngắn hơn gần với kỳ hạn ban đầu nhất.

Công thức tính lãi suất tiết kiệm là:

Số tiền lãi = Số tiền gửi x lãi suất (%/năm) x Số ngày thực gửi/360

Câu 2: Bạn dành dụm được một khoản tiền nhỏ tính mở sổ tiết kiệm nhưng nhiều khi công việc bận rộn nên quên ngày đáo hạn. Còn nếu bạn đang gửi trong kì hạn mới mà bỗng dưng cần tiền nhưng chưa hết kì hạn tái tục thì lúc tất toán tài khoản, cách tính tiền lãi suất tiết kiệm tính như thế nào?

Tất toán sớm thì tiền lãi sẽ tính theo lãi suất không kì hạn. Số ngày hưởng lãi suất được tính từ ngày đầu tiên của kì hạn mới đến ngày mà bạn tất toán sổ tiết kiệm. Mức lãi cao nhất vào khoảng 1%/năm.

Còn quên ngày đáo hạn, tài khoản tự tái tục, nếu số tiền gửi ban đầu là 100 triệu. Lãi suất tiết kiệm kỳ hạn 1 năm là 7%/năm. Bạn chọn gửi tiết kiệm kỳ hạn 1 năm tiền lãi sẽ là 7 triệu đồng.

Sau 1 năm mà không tất toán, ngân hàng mặc định tiền lãi được cộng vào gốc là 107 triệu đồng. Nếu lúc này, lãi suất kỳ hạn năm vào thời điểm tái tục còn 6%/năm thôi thì tài khoản sẽ áp dụng lãi mới này trong kỳ hạn mới.

- Trường hợp năm 2 tất toán đúng hạn:

Lãi trong kỳ hạn mới này sẽ là 107 x 6 % = 6,42 triệu đồng .Tổng cộng tiền lãi 2 năm là 7 + 6,42 = 13,42 triệu .

Với tiền gốc ban đầu là 100 triệu đồng sau 2 năm tích lũy thành 113,42 triệu đồng.

- Trường hợp năm 2 tất toán sớm vào giữa năm:

Giả sử lãi không kỳ hạn vào thời gian tất toán chỉ có 0,5 %. ( thường chỉ ở mức dưới 1 % )Tiền lãi cho nửa năm thứ 2 : 107 x 0,5 % / 360 x 180 = 0,2675 triệu đồng .Vậy tiền lãi cho một năm rưỡi sẽ là 7 + 0,2675 = 7,2675 triệu đồng .Với tiền gốc bắt đầu là 100 triệu đồng thì sau 1,5 năm tích góp thành 107,2675 triệu đồng .

Câu 3: Ngân hàng giao dịch giờ hành chính mà lúc đó bạn cũng đang làm việc trên công ty, phải xin ra ngoài giải quyết việc riêng cũng hơi bất tiện, có cách nào tất toán sổ tiết kiệm tại nhà không?

Bạn nên sử dụng internet banking hoặc Ngân Hàng Số để mở sổ tiết kiệm online, tất toán tài khoản tiết kiệm online để đỡ mất thời gian đến ngân hàng.

Nhằm giúp bạn tránh được những trường hợp không mong muốn và luôn giữ được mức lãi suất tối ưu, Timo đã có giải pháp gửi tiết kiệm thông minh cho bạn:

- Bạn nên xem bảng lãi suất chi tiết của ngân hàng cập nhật theo ngày để chọn thời gian gửi tiền phù hợp.

- Nhập số tiền muốn gửi để được ứng dụng tính chính xác khoảng tiền bạn nhận được vào ngày đáo hạn cùng lãi suất tốt nhất.

-

Bạn nên rút tiền tiết kiệm vào ngày đáo hạn sẽ có lãi tốt nhất, vì lãi suất không kỳ hạn hiện giờ chỉ 1%/năm

- Trong trường hợp đến hạn, tiền từ sổ tiết kiệm sẽ tự động chuyển về tài khoản thanh toán và ứng dụng sẽ lập tức thông báo cho bạn.

- Ứng dụng luôn đề xuất chia nhỏ khoản tiền gửi ra thành 4 sổ tiết kiệm nhỏ để linh hoạt rút tiền trước kỳ hạn mà vẫn giữ lãi suất tốt cho những sổ còn lại.

- Đặt tên cho từng sổ tiết kiệm để luôn có động lực làm việc mỗi ngày

Mong rằng những thông tin này sẽ giúp bạn hiểu rõ về tiết kiệm và cách tiết kiệm thông minh. Nếu bạn muốn mở sổ tiết kiệm với Timo, thực hiện ngay trong 2 bước:

- Bước 1: Đăng nhập ứng dụng Timo

- Bước 2: Vuốt trái Term Deposit chọn Mở sổ tiết kiệm

-

Timo Term Deposit – Gửi tiết kiệm có kỳ hạn

Lãi suất tiết kiệm cao, cạnh tranhThủ tục mở sổ đơn thuần, nhanh gọnChia nhỏ sổ tiết kiệm ngân sách và chi phí, rút vốn linh động, bảo toàn lãi suất vayTất toán sổ trực tuyến, tiền vốn và lãi chuyển ngay vào thẻTiết kiệm càng dài. Lãi suất càng cao ngay trên ứng dụng Timo !MỞ SỔ TIẾT KIỆM NGAY !

Xem thêm: Làm Thế Nào Để Iphone 6 Chạy Nhanh Hơn

- Công thức tính lãi suất ngân hàng chính xác?Tuy theo hình thức gửi tiết kiệm chi phí ngân hàng nhà nước của bạn mà sẽ có công thức tính lãi suất vay tương ứng. Ví dụ, bạn gửi tiết kiệm chi phí không thời hạn thì công thức là Số tiền lãi = Số tiền gửi x lãi suất vay ( % / năm ) x số ngày thực gửi / 360

- Cách tính lãi suất tiết kiệm tại ngân hàng sau khi đáo hạn mà không tất toán sẽ như thế nào?Phần lãi sẽ tự động hóa nhập gốc và thông tin tài khoản chuyển sang kỳ hạn tiếp theo ( cùng kỳ hạn mà bạn đã chọn khởi đầu ) với lãi suất vay mới tại thời gian tái tục. Nếu kỳ hạn gửi tiết kiệm chi phí của bạn đã hết vận dụng thì ngân hàng nhà nước sẽ tự động hóa tái tục theo kỳ hạn ngắn hơn gần với kỳ hạn bắt đầu nhất .

Source: http://wp.ftn61.com

Category: Thủ Thuật

Để lại một bình luận